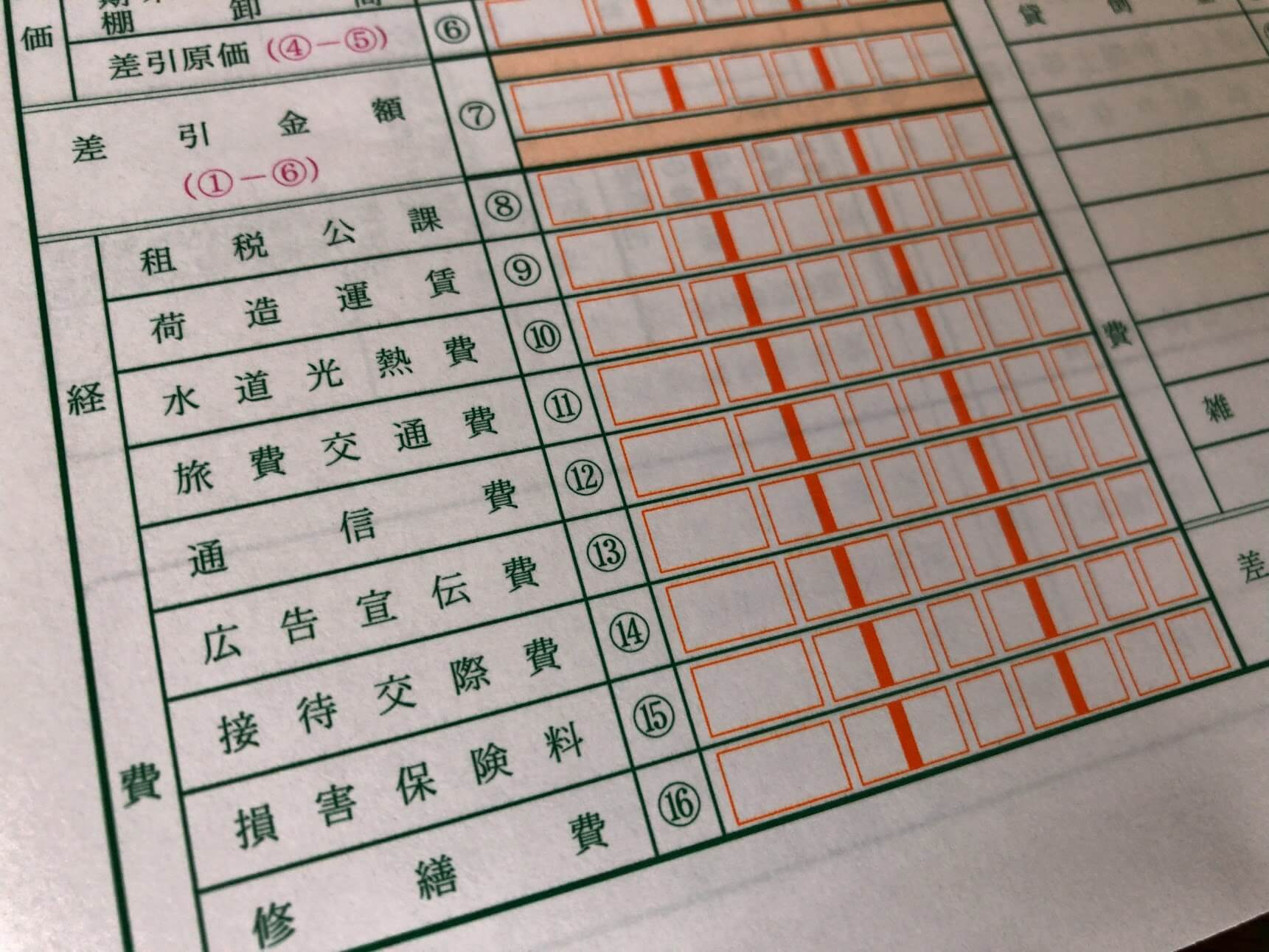

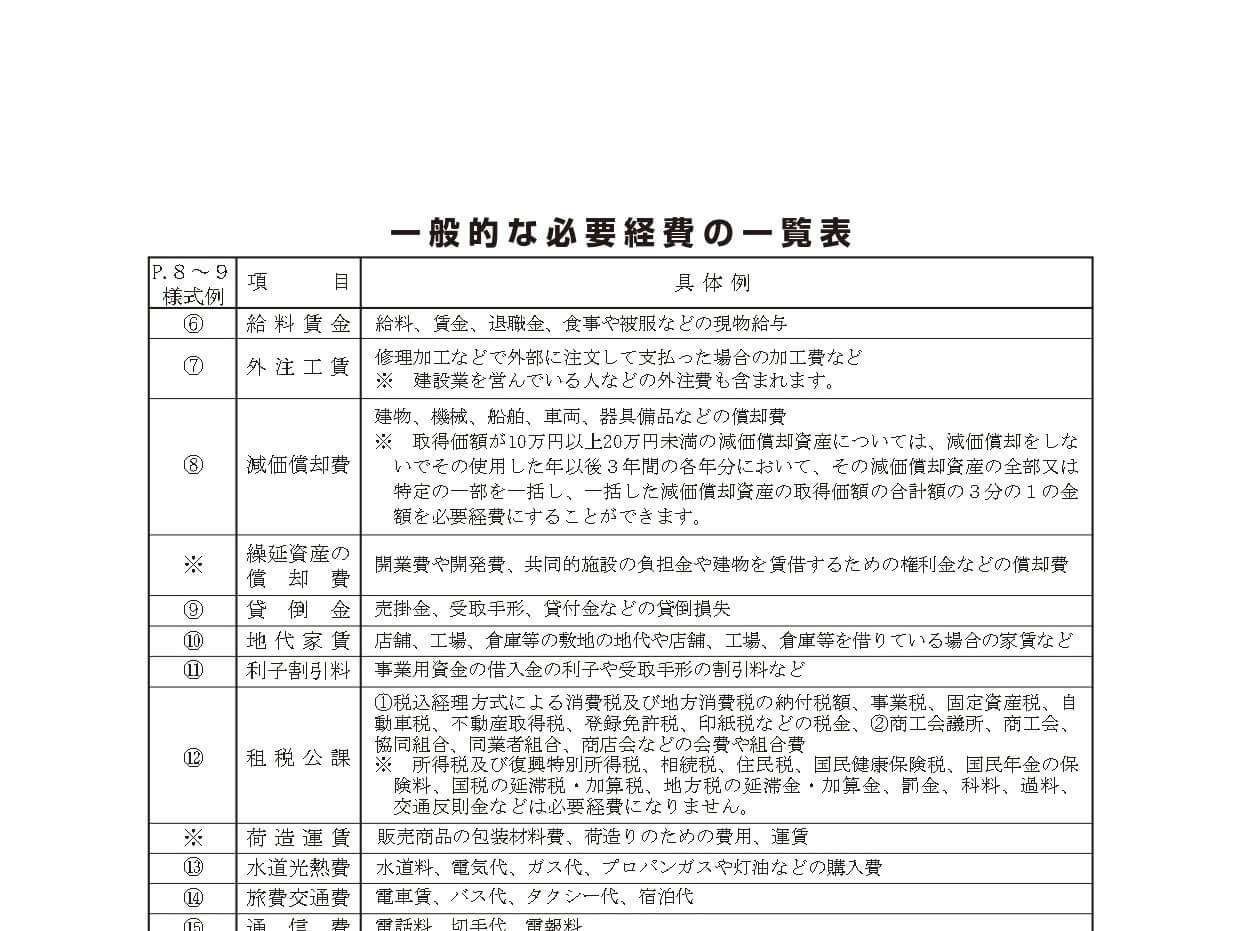

確定申告の節税で大切なことは、経費を漏らさずに計上することです。

そのためには、未払費用や未払金といった経費の確認は欠かせないことです。

ここでは、未払費用と未払金の違いや、どんなものが該当するのかを説明します。

決算仕訳で必要経費を漏らさず計上

確定申告で節税に取り組むには、経費となるものを漏らさず計上することです。

そのためには、すでにサービスの提供などを受けているが、実際の支払いが済んでいないものを、当期の経費として忘れずに処理しなければなりません。

国税庁HPによると、次のような要件を満たせば、期末時点で支払いが済んでいなくても、費用として計上できることになっています。

必要経費となる金額は、その年において債務の確定した金額(債務の確定によらない減価償却費などの費用もあります。)です。つまり、その年に支払った場合でも、その年に債務の確定していないものはその年の必要経費になりませんし、 逆に支払っていない場合でも、その年に債務が確定しているものはその年の必要経費になります。

この場合の「その年において債務が確定している」とは、次の三つの要件を全て満たす場合をいいます。(1) その年の12月31日までに債務が成立していること。

(2) その年の12月31日までにその債務に基づいて具体的な給付をすべき原因となる事実が発生していること。

(3) その年の12月31日までに金額が合理的に算定できること。引用元:国税庁HP「やさしい必要経費の知識 2.必要経費の算入時期」より

債務が確定している3つの要件を満たせば、まだ支払いをしていない費用を、未払費用や未払金として計上して、その金額を当期中の必要経費にすることができます。

- 法律上の契約により支払義務が確定していること

- サービスの提供やモノの引き渡しが完了していること

- 支払い金額が確定していること

混同しやすい未払費用と未払金

「未払費用」と「未払金」は、よく似た勘定科目であるため混同しやすいものです。

この2つの勘定科目には、どのような違いがあるのか、詳しく見てみましょう。

未払費用

未払費用については、企業会計原則では次のように定義されています。

未払費用は、一定の契約に従い、継続して役務の提供を受ける場合、すでに提供された役務に対していまだその対価の支払が終らないものをいう。従って、このような役務に対する対価は、時間の経過に伴いすでに当期の費用として発生しているものであるから、これを当期の損益計算に計上するとともに貸借対照表の負債の部に計上しなければならない。また、未払費用は、かかる役務提供契約以外の契約等による未払金とは区別しなければならない。

引用元:企業会計原則注5(3)より

未払費用は、継続してサービスの提供を受けているときに、その代金を後から支払うときに使う勘定科目です。

未払費用の具体例としては、家賃、給与、通信費、水道光熱費、電話代、支払利息などです。

たとえば、12月分の電気代の仕訳は、次のようになります。

水道光熱費 10,000円 / 未払費用 10,000円

未払金

未払金は、モノを購入したりサービスの提供を受けたりしたときに、その代金を後から支払うときに使う勘定科目です。

未払金には、単発でのサービスの提供が該当し、具体例としては固定資産や消耗品の購入代金などです。

たとえば、12月にカード払いをした消耗品の仕訳は、次のようになります。

消耗品費 10,000円 / 未払金 10,000円

未払費用と未払金の違いは、継続的な役務の提供かどうかが判定のポイントになります。

勘定科目はどちらでも構わない

未払費用と未払金の違いを説明しましたが、はっきり言ってどちらを使用しても問題ありません。

重要なのは、一度決めたルールにしたがって、同じ勘定科目を継続して使用することです。

昨年は未払費用で処理したけど、今年は未払金で処理をするというのはよくありません。

毎年使用する勘定科目がコロコロ変わらなければ、勘定科目の選択については気軽に考えて大丈夫です。

それより大切なのは、当期の経費になるものを漏らさず計上することです。

確定申告の決算仕訳で計上する、未払費用と未払金についてまとめてみました。

経費の計上を漏らさないことが一番の節税になるため、忘れずに計上するようにしましょう。

編集後記

週末は、お客様のところに訪問して打合せを。新たな事業へのチャレンジを始めるということで、これからが楽しみです。