「還付申告の手続きを忘れていた」という相談を受けることがあります。

税金を取り戻すための申告を忘れてしまったら、手続きはできないのでしょうか?

結論から言うと、還付申告は5年以内であれば、受け付けてもらえます。

ここでは、還付申告の対象となるものや、還付を受けるための手続きについて解説します。

還付申告とは

会社員の場合は、年末調整で所得税の精算が終わっているため、本来は確定申告をする必要はありません。

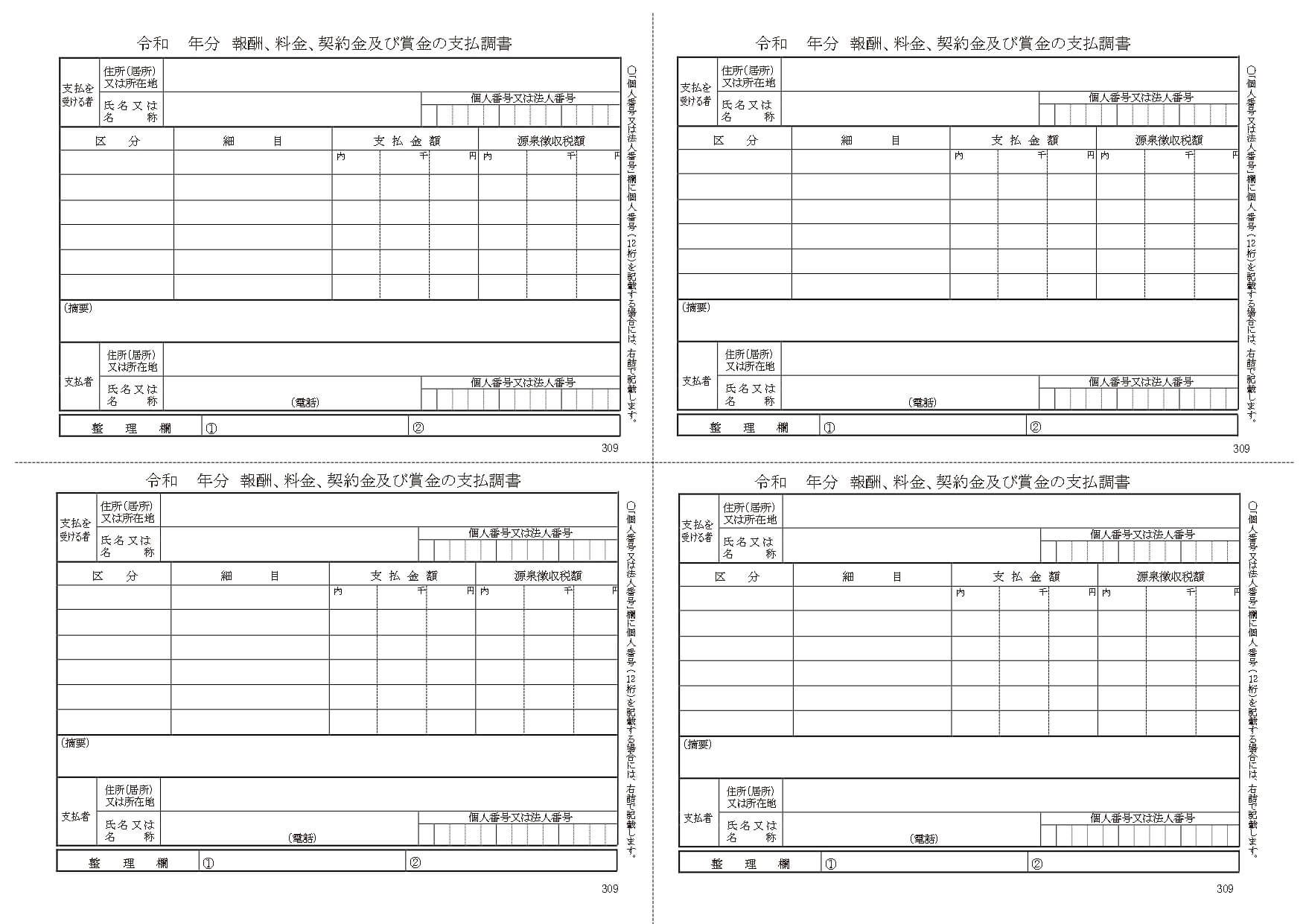

しかし、医療費控除や住宅ローン控除などを受けるときは、年末調整で手続きができないため、確定申告をして控除を受ける必要があります。

このように払い過ぎた税金を戻してもらうための手続きのことを、「還付申告」といいます。

会社員は、確定申告に不慣れなため、年末調整で控除できないものに気付かず、還付申告を忘れてしまうことがあります。

もし、確定申告の期限までに申告ができなかったとしても、還付申告であれば、その年の翌年1月1日から5年間行うことができます。

したがって、5年以内であれば払い過ぎた税金を取り戻すことができるので、控除漏れに気付いたら、すぐに手続きをしておきましょう。

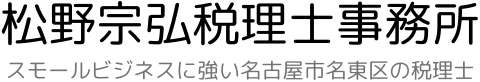

還付申告の手続きは、その還付を受ける年分の確定申告書を、税務署に提出するだけです。

通常の確定申告と手続きは変わりませんが、過去の申告をするときは、申告する年分の記載は間違えないように気を付けましょう。

還付申告の対象になるもの

会社員であれば、どんなときに払い過ぎた税金を取り戻すことができるかを知っておくといいでしょう。

これを理解しておかないと、還付を受けるための手続きを見逃してしまいます。

具体的には、次のようなときに還付申告をすることができます。

- ふるさと納税などの寄附をした

- 医療費の合計が10万円を超えた

- 住宅ローンを組んだ

- 年の途中で退職して再就職をしていない

- 年末調整で所得控除などの漏れがあった

- 災害や盗難の被害にあった など

会社員の方は、年末調整を受けたとしても、税金を取り戻すための控除が受けられないかをチェックする習慣を付けておきましょう。

期限を過ぎると控除が減ることも

還付申告については、申告期限を過ぎてから手続きをしても、確定申告のような無申告加算税や延滞税といったペナルティはありません。

しかし、罰則はなくても、控除が受けられなくなるものがあるため、確定申告の期限内に手続きをしておくべきです。

たとえば、住宅ローン控除の適用がある場合において、所得税から控除することができないときは、一定の額を限度として住民税から控除できます。

しかし、住民税については、納税通知書が発送される前に申告をしないと、控除が適用されないことになっています。

したがって、所得税は確定申告の期限を過ぎても5年以内に還付申告をすれば、控除を受けられますが、住民税は納税通知書の発送前までに申告をしないと、控除が受けられなくなります。

還付申告の手続きを忘れていたときの取り扱いについて、まとめてみました。

住宅ローン控除については、添付書類が揃わなくて申告期限までに手続きが間に合わないことがあります。

しかし、申告期限を過ぎると住民税の控除が受けられなくなることがあるため、添付書類の準備は余裕をもって進めておきましょう。

編集後記

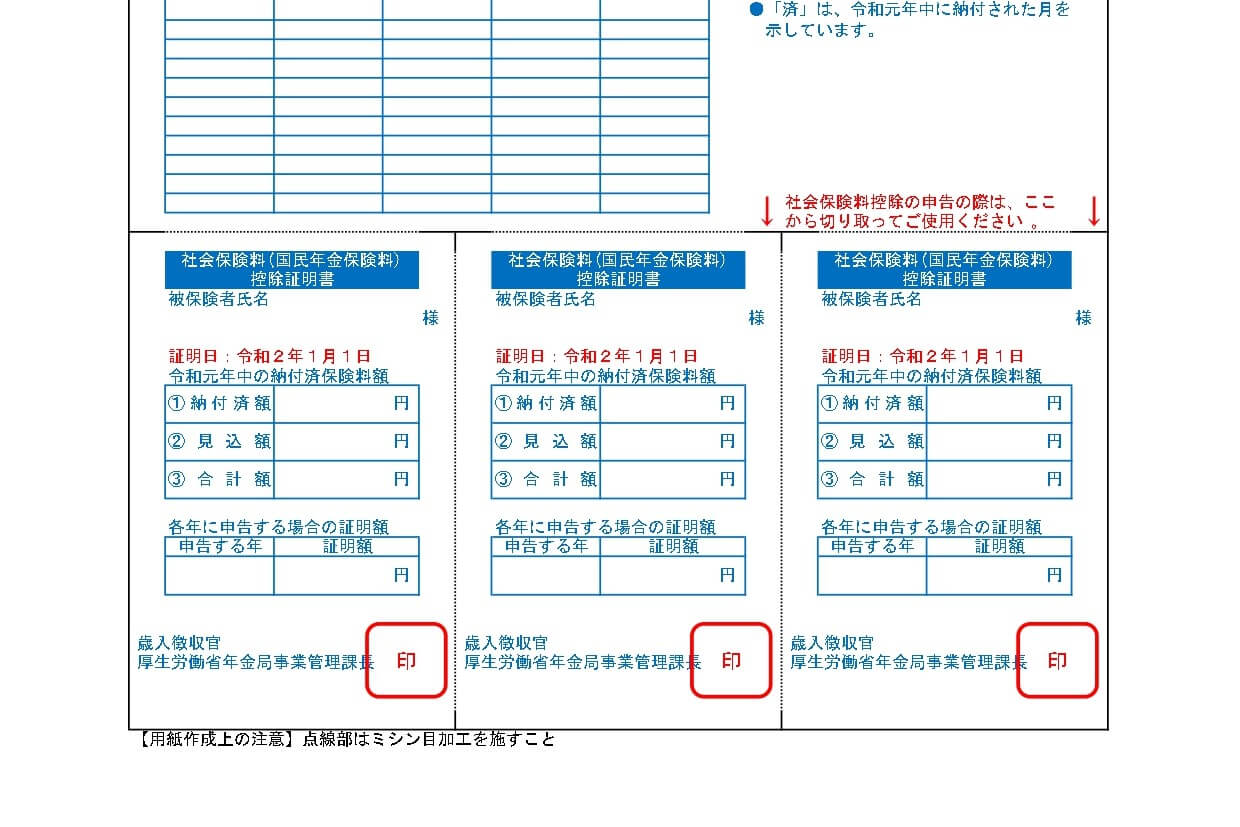

昨日は、税理士会の無料相談会へ。欠席された相談員の代役で相談担当をしてきました。相談会の初日でしたが、納税者の皆さんに長時間お待ちいただくことなく、順調に対応ができていました。コロナウィルスの影響で、会場に足を運ぶ方が減っているのかもしれません。