個人事業主でも本業以外にアルバイトなどの副業をしている方がいます。

それでは副業の収入は、どのように確定申告をすればいいのでしょうか?

ここでは、個人事業主が副業をしているときの確定申告について説明します。

所得の種類ごとに区分する

個人事業主でも、仕事の空き時間を利用して、アルバイトなどの副業をしている方がいます。

そして、副業で得た収入は、どうやって確定申告をすればいいか悩む方もいるでしょう。

結論としては、副業で得た収入についても、確定申告の対象になるため、本業と合わせて確定申告をします。

しかし、本業と副業では所得の区分が異なるため、それぞれの区分ごとに所得を求めなければなりません。

具体的には、副業の収入については、次のようなステップで所得の計算をします。

- 所得の種類ごとに区分する

- 区分ごとに所得の金額を求める

- 区分ごとの所得金額を合算する

所得の種類ごとに区分する

確定申告では、所得を次の10種類に区分して、それぞれの所得を計算することになっています。

利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得、雑所得

10種類も所得の区分があって大変だと思うかもしれませんが、この中で副業に関連するものは、主に「給与所得」「不動産所得」「雑所得」の3つです。

まずは、個人事業主の副業が、どの所得の区分に該当するかを確認しなければなりません。

そして、副業の収入によって、次のように所得を区分していきます。

給与所得

アルバイトなどの雇用契約に基づいて得た収入は、給与所得の区分で所得を計算します。

不動産所得

土地や建物の貸付けにより得た収入は、不動産所得の区分で所得を計算します。

雑所得

本業との関連性がなく、趣味やお小遣い程度の収入は、雑所得の区分で所得を計算します。

区分ごとに所得の金額を求める

副業を所得の種類ごとに区分したら、本業と併せてそれぞれの所得金額を求めます。

ここで重要なのが、収入だけでなく経費についても所得の区分ごとにしっかり分けることです。

経費も正しく区分されていないと、それぞれの所得金額を正確に求められません。

そして、所得の区分ごとに、次のように所得の金額を求めます。

事業所得

収入金額-必要経費-青色申告特別控除(65万円又は10万円)

本業の売上などの収入から、必要経費と青色申告特別控除額を差し引いた金額が事業所得です。

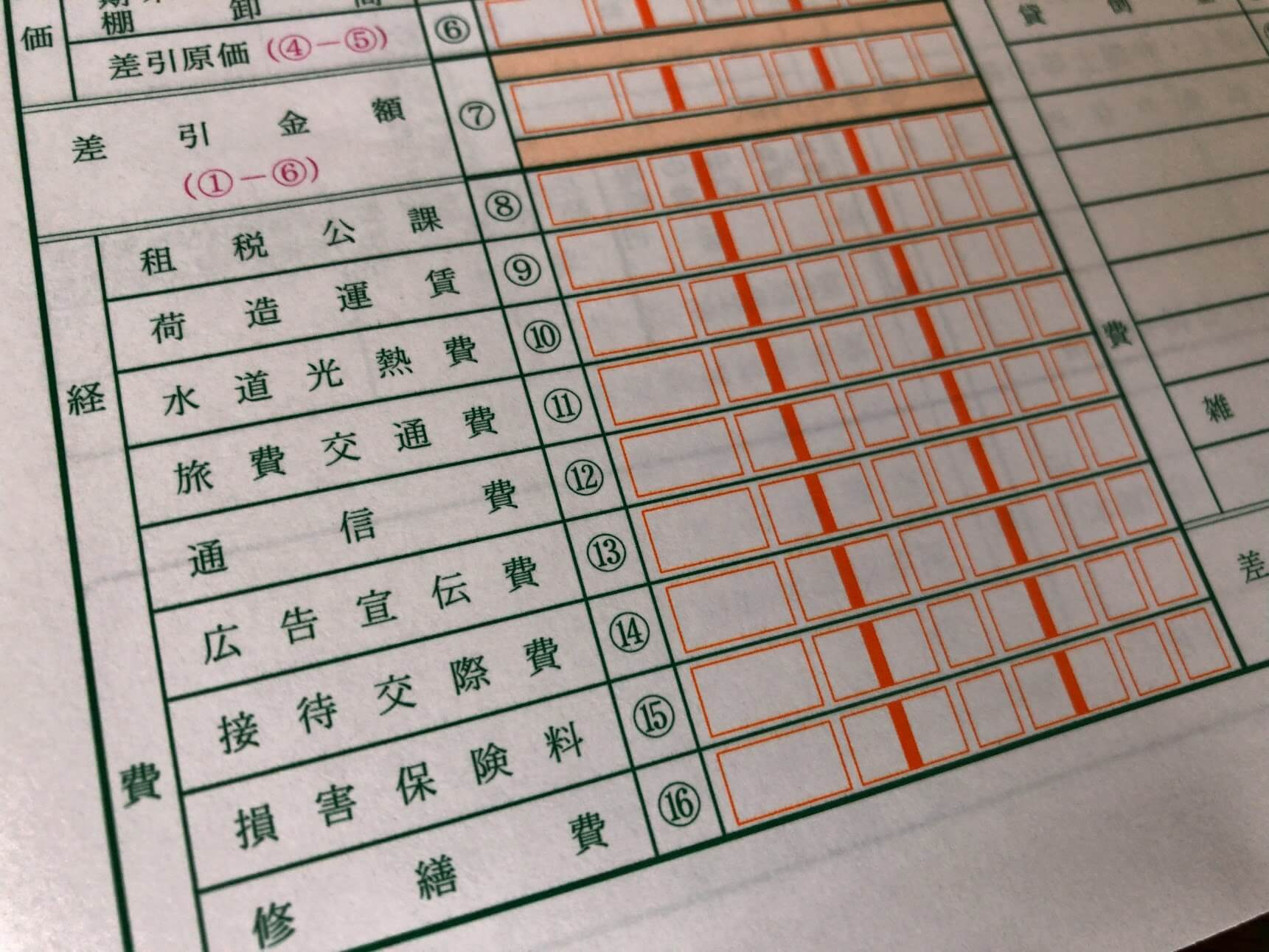

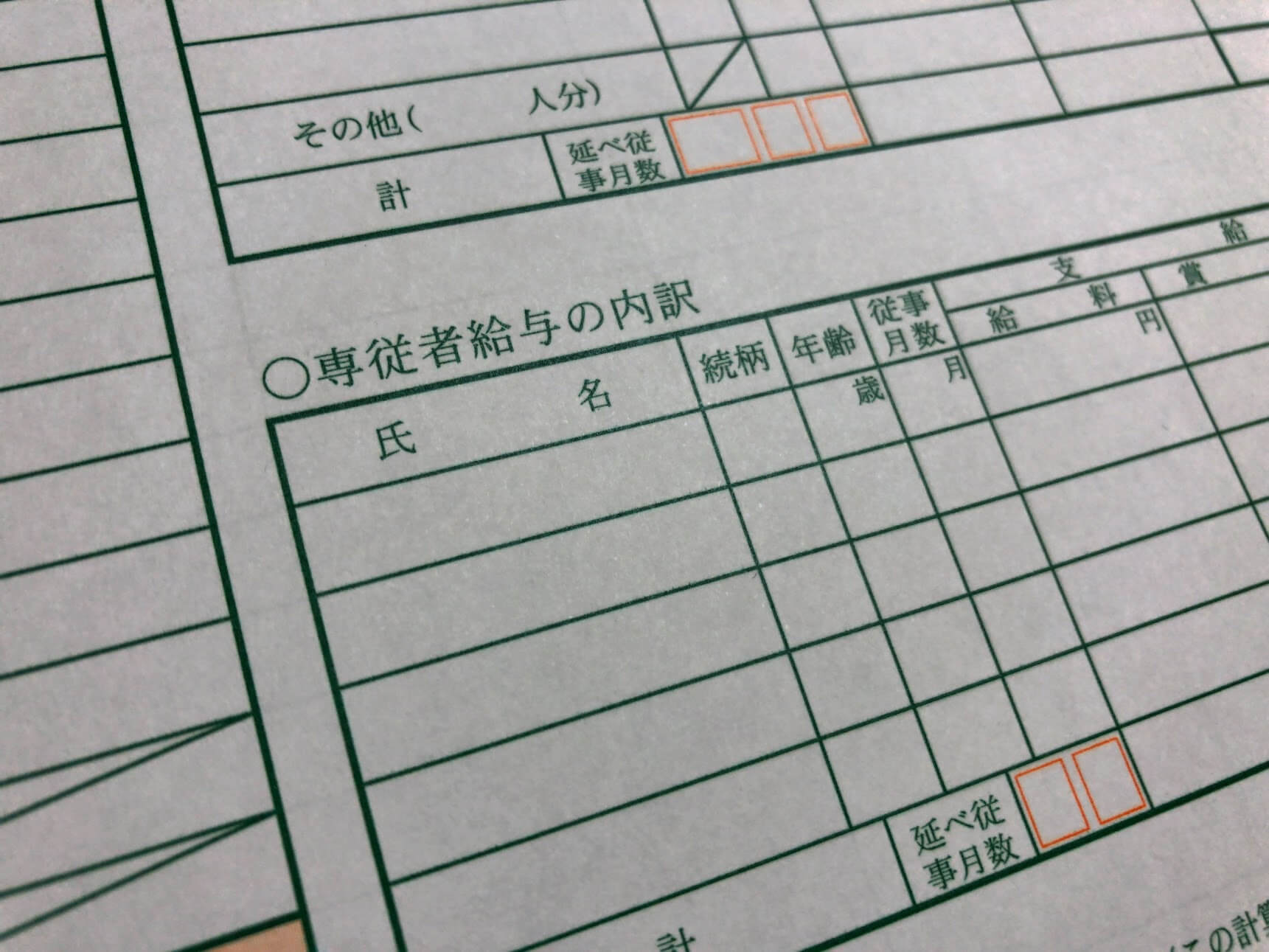

事業所得の計算明細を、青色申告決算書(一般用)に記載し、確定申告に添付します。

給与所得

給与収入-給与所得控除額

収入金額から会社員の必要経費とみなされる給与所得控除額を差し引いた金額が給与所得です。

給与所得控除額(令和2年分以降)については、次のように計算します。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

| 1,800,000円以下 | 収入金額×40%-100,000円 550,000円に満たない場合には、550,000円 |

| 1,800,000円超 3,600,000円以下 | 収入金額×30%+80,000円 |

| 3,600,000円超 6,600,000円以下 | 収入金額×20%+440,000円 |

| 6,600,000円超 8,500,000円以下 | 収入金額×10%+1,100,000円 |

| 8,500,000円超 | 1,950,000円(上限) |

引用元:国税庁HP「給与所得控除」より

※令和元年分までの給与所得控除額については、国税庁HPで確認してください。

不動産所得

収入金額-必要経費-青色申告特別控除(65万円又は10万円)

家賃や駐車場収入から、管理手数料や修繕費などの必要経費を差し引いた金額が不動産所得です。

不動産所得の計算明細を、青色申告決算書(不動産用)に記載し、確定申告に添付します。

雑所得

収入金額-必要経費

趣味などの収入から、その収入を得るために要した必要経費を差し引いた金額が雑所得です。

区分ごとの所得金額を合算する

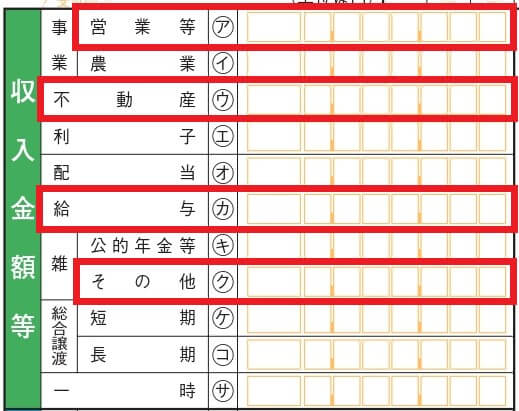

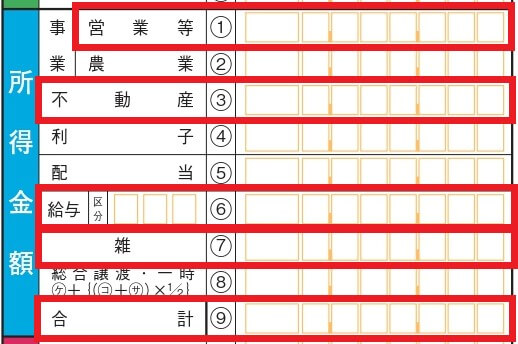

確定申告書の作成は、所得を区分ごとに分けて記入する必要があります。

まずは、所得を区分ごとに分けて、それぞれの収入を「収入金額等」に記入します。

次に、区分ごとの所得を算出して、「所得金額」に記入します。

最後に、それぞれの所得金額を合算して、所得の総額(合計⑨)を求めます。

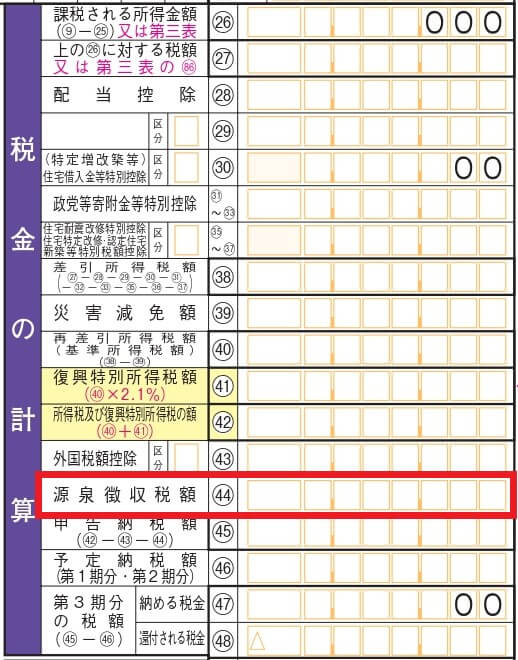

そして、この金額をもとに、次のように所得税額を計算することになります。

(所得金額の合計- 所得控除)× 税率=所得税額

もし、給与所得などで源泉徴収されているときは、所得税を前払いしているので、所得税額から控除できます。

源泉徴収された金額を、税金の計算の「源泉徴収税額」に忘れずに記入しましょう。

個人事業主が副業をしているときの、確定申告についてまとめてみました。

ポイントは、副業の収入ごとに所得を区分して、それぞれ所得金額を計算することです。

経費についても、区分ごとにしっかり分けて、正しく所得金額を求めましょう。

編集後記

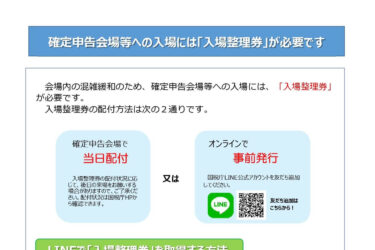

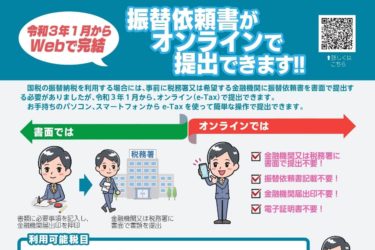

昨日は、確定申告のテレフォンセンターの研修へ。スマホ申告の対象者が拡大されたので、操作に関する問い合わせが増えることが予想されるとの話がありました。