確定申告では、1年間に生じた所得を正しく計算して申告することになります。

そして、その計算の根拠となる領収書や請求書などの書類や、作成した帳簿は、一定期間保存しておく必要があります。

ここでは、確定申告が終わったあとの帳簿や書類の保存について解説します。

帳簿や書類は7年間保存

確定申告において、1年間に生じた所得を正しく計算して申告するには、日々の取引の状況を記帳し、帳簿や書類を一定期間保存する必要があります。

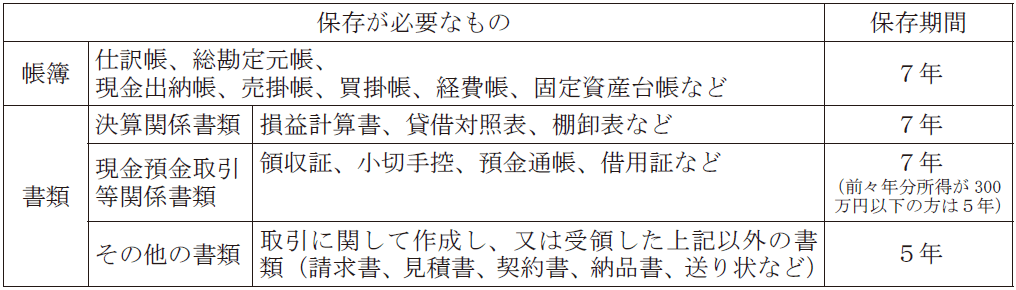

青色申告と白色申告では、保存期間に多少の違いはありますが、帳簿についてはどちらも7年間の保存義務があるため、わかりやすく「7年間保存」と覚えておけばいいでしょう。

青色申告の保存期間

- 帳簿はその年の翌年3月15日の翌日から7年間

- 書類はその作成又は受領の日の属する年の翌年3月15日の翌日から7年間(又は5年間)

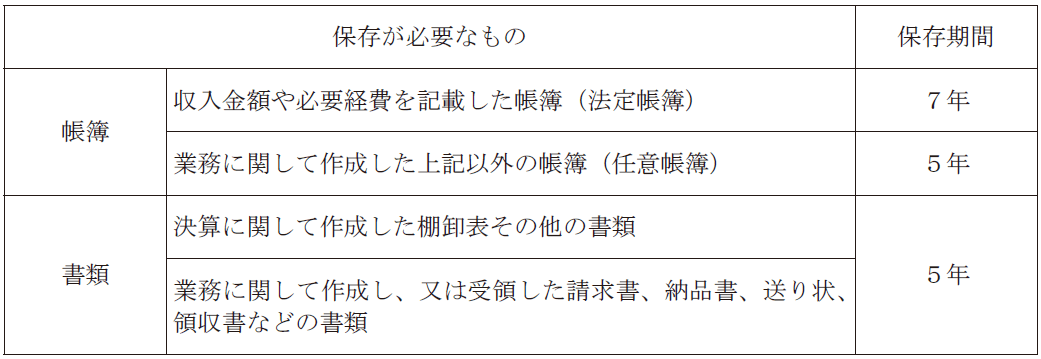

白色申告の保存期間

- 帳簿はその年の翌年3月15日の翌日から7年間(又は5年間)

- 書類はその作成又は受領の日の属する年の翌年3月15日の翌日から5年間

一部の書類は、保存期間が5年となっていますが、これらの書類も7年間保存をしておいて、保存期間経過後にすべての書類をまとめて処分した方が管理はしやすくなります。

保存が必要な書類を間違って廃棄しないためにも、保存期間はすべて7年で統一しておきましょう。

それから、書類の保存期間の起算日は、確定申告書の提出期限の翌日からとなります。

確定申告の期限が3月15日のときは、3月16日から7年後の3月15日までが保存期間になります。

書類の保管方法を決めておく

書類の保管の中でも、領収書やレシートはルールを決めて保管をした方がいいでしょう。

領収書やレシートは、その都度経理をして処理をしないと、すぐに溜まってしまいます。

そして、溜めたままにしておくと、経費処理の漏れや紛失につながって、税金を多く負担する原因になります。

領収書やレシートなどの書類は、7年間保管が必要なため、紛失しないような保管方法が求められます。

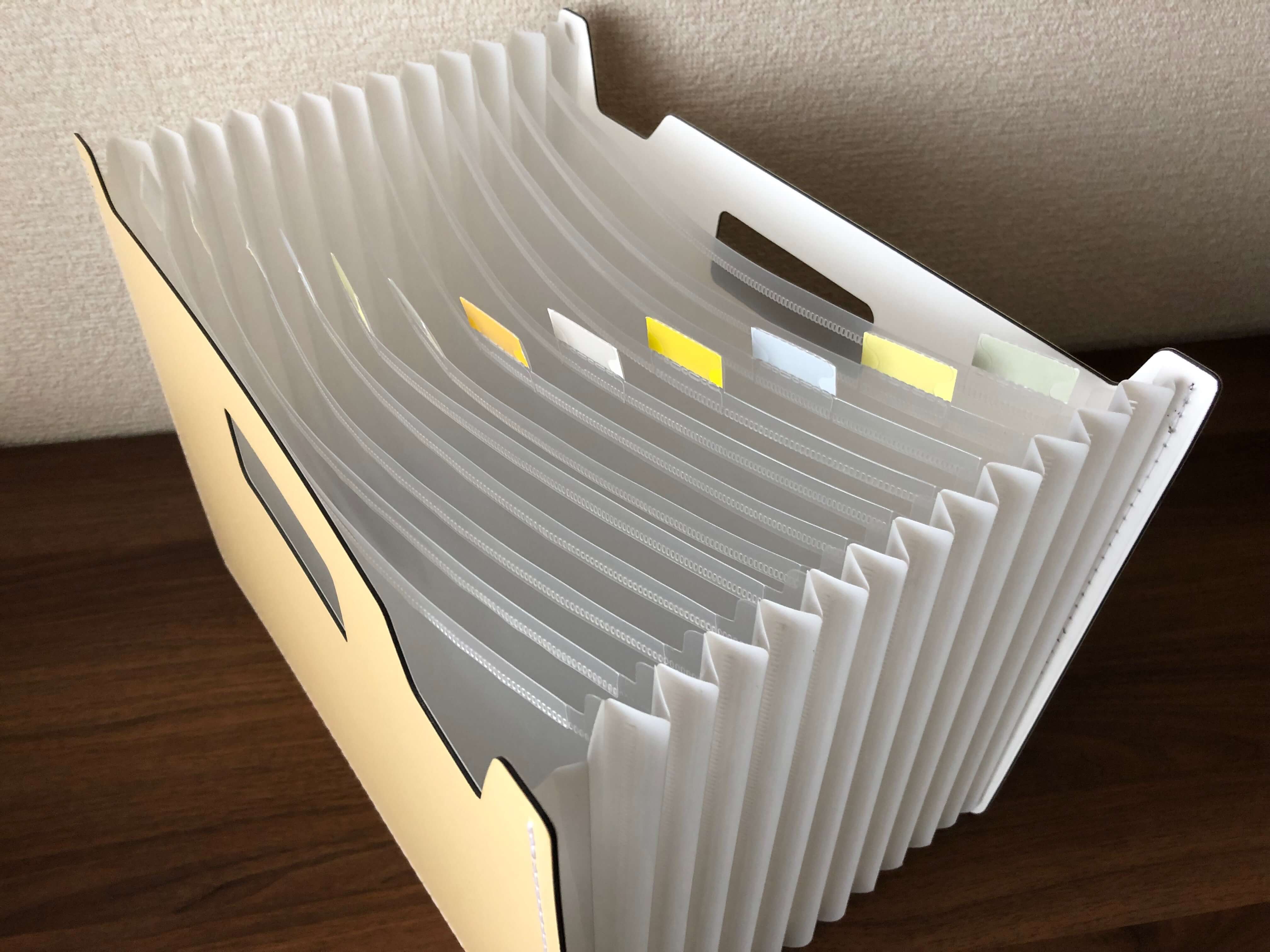

保管については、ノートに貼ったり、封筒に入れる方法もありますが、わたしがお客様におすすめしているのが、「ドキュメントスタンド」や「ドキュメントファイル」です。

どちらの商品も、ポケットが13個あるので、1年分の書類を月ごとに保管できるようになっています。

そして、保存する書類が多い場合は、ポケットがアコーディオン式で伸び縮みするドキュメントスタンドが便利です。

確定申告が終わったあとに、領収書やレシートを見返すことはほぼありません。

あとから見返すとしたら税務調査を受けたときぐらいなので、それほど綺麗に整理しなくても大丈夫です。

確定申告が終わったあとの、帳簿や書類の保存についてまとめてみました。

確定申告書の提出が終わったからといって、証拠書類である領収書などを捨ててはいけません。

所得計算の根拠となった書類や作成した帳簿は、一定期間の保存義務があるため必ず保管をしておきましょう。

編集後記

昨日は、資料の整理や部屋の片付けを。自宅にこもっている時間が増えたので、家の中の片付けがかなり進みました。