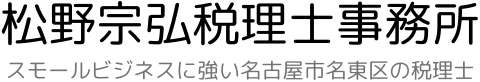

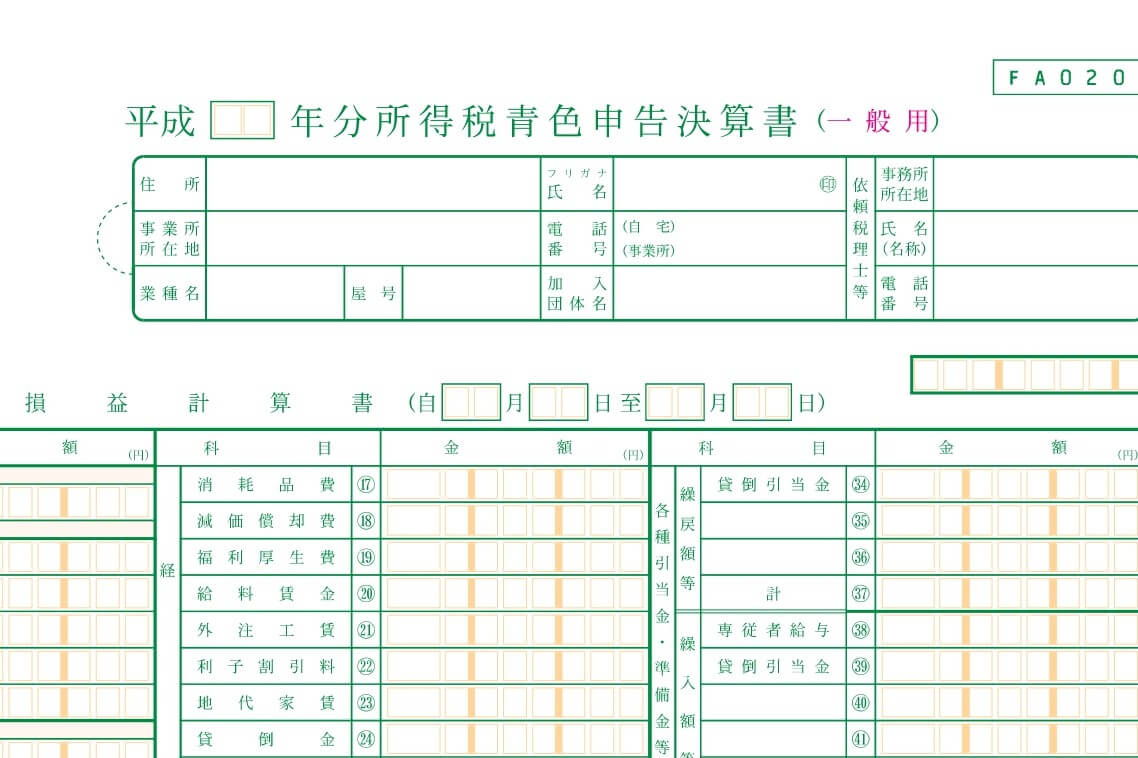

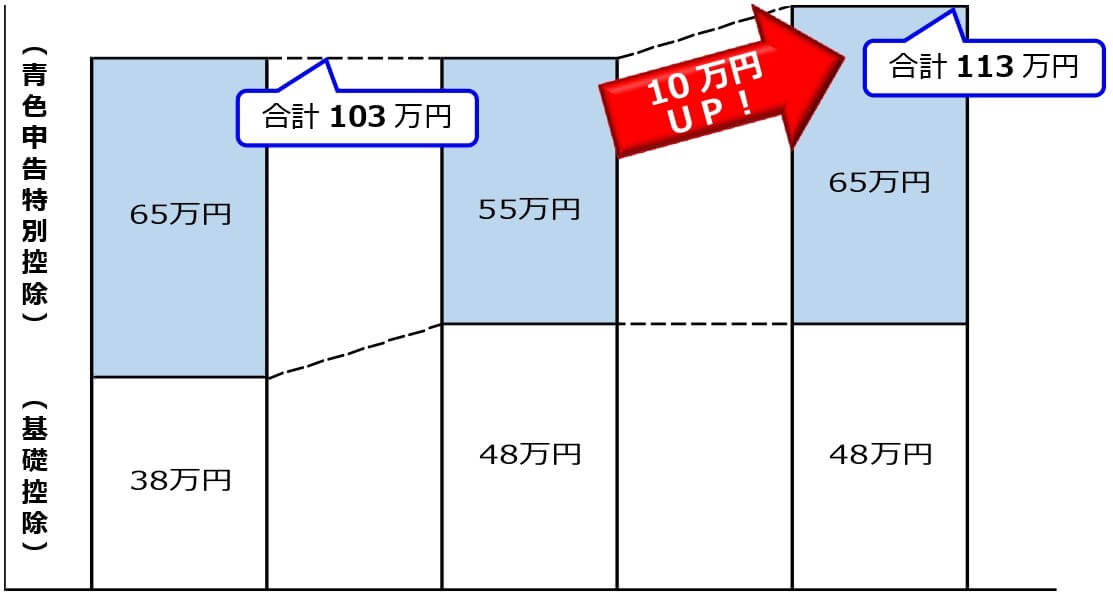

2020年分の確定申告から、青色申告特別控除が65万円、55万円、10万円の3種類になります。

従来の65万円控除が55万円に減額され、一定の要件を満たせば65万円控除が受けられるようになります。

ここでは、青色申告特別控除の変更内容と適用要件について解説します。

青色申告特別控除が3種類に変更

青色申告の特典のひとつに、所得金額から65万円又は10万円が控除できる青色申告特別控除があります。

青色申告特別控除は、お金の支出を伴わずに控除が受けられるため、無駄な経費を使うことなく所得金額を下げられるという節税効果があります。

青色申告のメリットは、こちらで詳しく書いています。

フリーランスになって青色申告を選択すれば、多くの税務上の特典を受けることができます。青色申告で受けられるメリットについて、詳しく確認してみましょう。 青色申告制度青色申告とは、日々の取引を一定の帳簿につけ、[…]

この青色申告特別控除が、2020年分の確定申告から65万円、55万円、10万円の3種類に変更されます。

このあとに、青色申告特別控除の変更内容や適用要件について見ていきましょう。

65万円から55万円へ控除額が減額

青色申告特別控除額が、税制改正によって65万円から55万円に引き下げられます。

控除額が減額されるのは、65万円控除だけで、10万円控除については変更はありません。

65万円が55万円に減額されても、適用を受けるための要件については、いままでと同じです。

- 65万円 ⇒ 55万円

- 10万円 ⇒ 変更なし

そして、控除額が減額されるのと同時に、2020年から基礎控除額が引き上げられます。

従来の基礎控除額である38万円から、今後は48万円(合計所得金額が2,400万円以下に限る)に増額されます。

- 38万円 ⇒ 48万円

つまり、青色申告特別控除額が10万円減額されて、基礎控除額が10万円増額されるので、控除が受けられる総額の103万円には変更はありません。

65万円の控除を受けるための要件

青色申告特別控除が、65万円から55万円に減額されますが、次のいずれかの要件を満たすときは、従来と同じく65万円の控除が受けられます。

- e-Taxによる申告(電子申告)

- 電子帳簿保存

65万円の控除が適用になれば、基礎控除が48万円に引き上げられるため、実質的に控除額が10万円増え、総額で113万円の控除が受けられるようになります。

e-Taxによる申告(電子申告)

e-Taxとは、国税に関する申告・申請・納税などの手続きを、インターネットを利用して電子的に手続きが行えるシステムです。

2020年分から65万円控除を受けるには、自宅やオフィスのパソコンからe-Taxで申告書データを送信する必要があります。

国税庁HPの「確定申告書等作成コーナー」で申告書データを作成すれば、そのデータをe-Taxで送信できます。

ただし、e-Taxを利用するには、マイナンバーカードかID・パスワードの準備が必要になります。

特に、マイナンバーカードは、申請から取得までに1か月以上かかるため、余裕をもって準備を進めておくといいでしょう。

電子帳簿保存

電子帳簿保存とは、一定の要件のもとで帳簿を電子データのままで保存できる制度です。

この制度の適用を受けるには、帳簿の備付けを開始する日の3か月前の日までに、「国税関係帳簿の電磁的記録等による保存等の承認申請書」を税務署に提出しなければなりません。

2020年分に限っては、2020年9月30日までに申請書をして承認を受け、 その年の12月31日までに仕訳帳及び総勘定元帳を電子データで保存することで、65万円控除を受けることができます。

e-Taxによる申告を選択した方が、65万円控除の要件を満たしやすいため、早めにe-Taxが利用できる環境を整えておきましょう。

2020年分からの青色申告特別控除の変更について、まとめてみました。

青色申告による青色申告特別控除は、お金の支出を伴わない節税対策になります。

控除額が大きくなるほど、その節税効果が高まるため、e-Taxによる申告を利用して65万円控除に取り組むことをおすすめします。

編集後記

週末は、自宅にこもってセミナースライドの作成や顧問先の月次処理をしていました。