フリーランスや個人事業主が、確定申告で間違いやすい項目のひとつに減価償却があります。

ときどき資産の耐用年数を間違えて計算しているケースがあります。

ここでは、減価償却費の耐用年数を間違えたときの対処について説明します。

耐用年数の誤り

フリーランスや個人事業主の確定申告をチェックすると、減価償却の誤りを見つけることがあります。

減価償却の計算では、その対象となる資産について「いくらで取得した」「いつから使い始めた」「何年で償却できる」など確認すべき項目がいろいろあるため、間違いやすい項目です。

ここでは、「何年で償却できる」という耐用年数を間違えたときの対処について見ていきます。

車などを購入したときは、購入した年に全額を費用に計上せずに、「減価償却」をして数年に分けて経費に計上していきます。

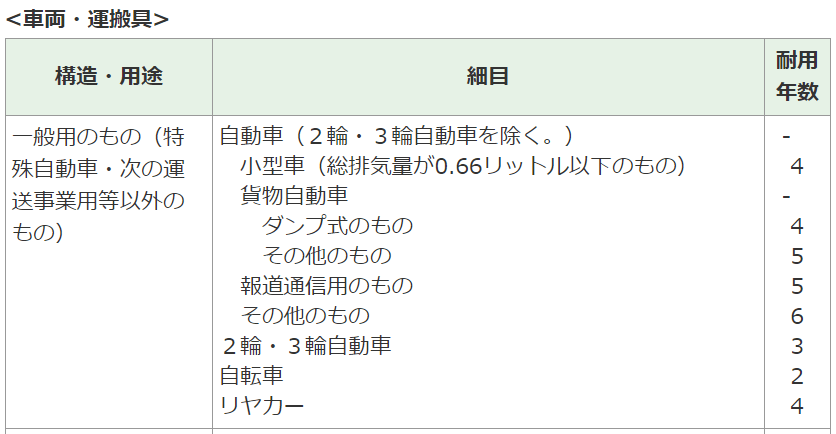

そして、減価償却においては、次のように資産ごとに耐用年数という目安となる年数が定められていて、その年数を使用して計算をすることになります。

減価償却をする資産によっては、この耐用年数の区分がわかりにくいものがあり、判定を間違えて減価償却をしていることがあります。

車を購入したときに、普通自動車であれば耐用年数表の「一般用の自動車のその他のもの」に該当して6年で償却し、軽自動車なら「一般用の自動車の小型車」に該当して4年で償却することになります。

それでは、軽自動車を150万円で購入して、本来4年で償却するところを、誤って普通自動車と同じ6年で償却したとしたら、減価償却費にどれくらい違いがでるでしょうか?

【一般の自動車と同じ6年で償却】

1,500,000円 × 1/6 = 250,000円

【本来の耐用年数の4年で償却】

1,500,000円 × 1/4 = 375,000円

今回のケースでは、耐用年数の判定を間違えるだけで、減価償却費が125,000円(375,000円ー250,000円)少なくなります。

もし、本来より短い年数で償却していたときは修正申告になりますが、今回のように長い耐用年数で償却していた場合にはどうなるのでしょうか?

長い耐用年数で償却していたときは、「更正の請求」をして正しい耐用年数に訂正することになります。

新品の資産の場合

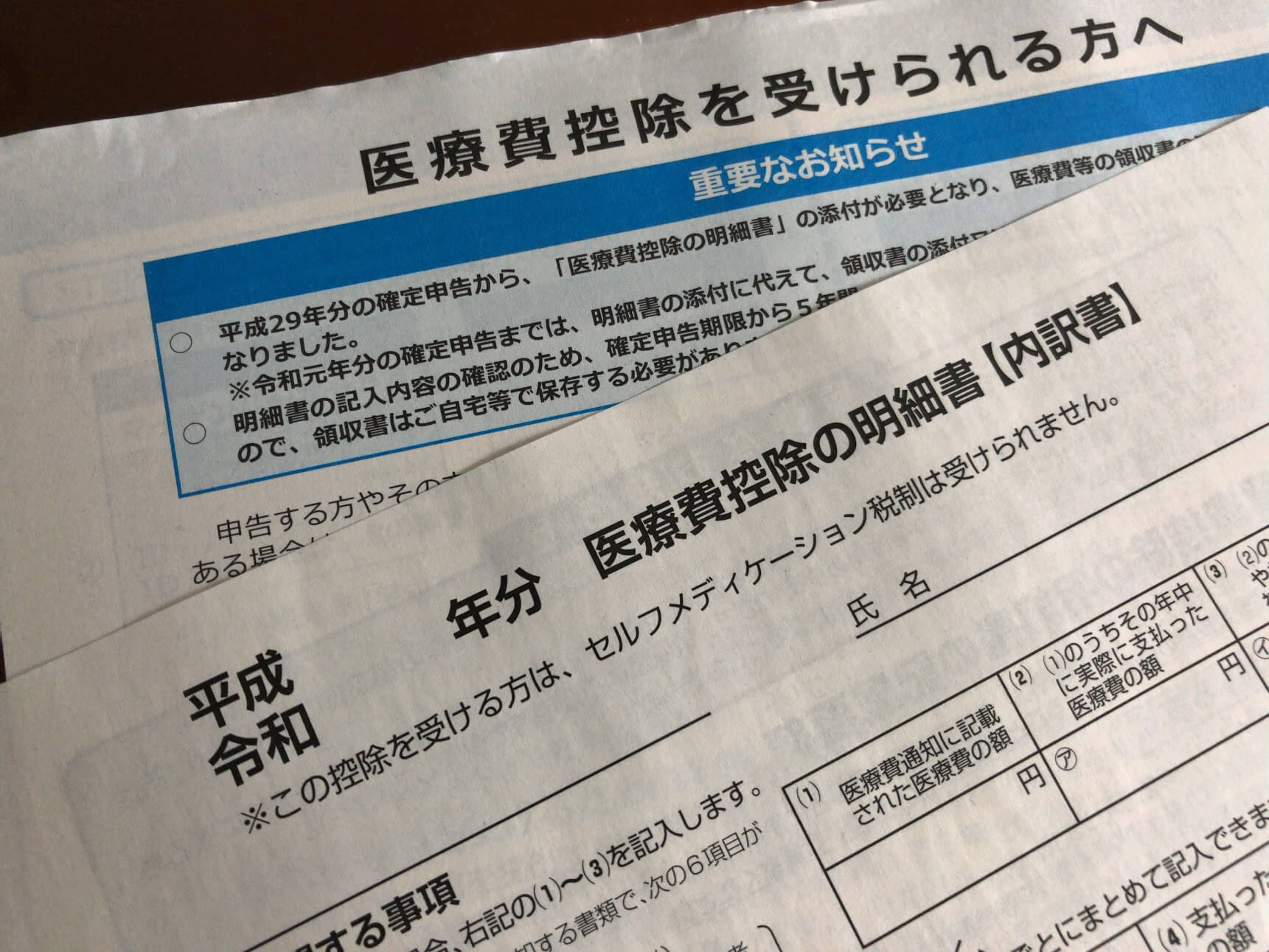

新品で取得した資産について、本来の耐用年数よりも長い年数を適用していたことが分かったときは、過去の申告分について更正の請求をして、税金を還付してもらうことができます。

これは、個人事業の減価償却が強制償却となっており、正しい耐用年数で計算した減価償却費を必要経費とするという考え方があるからです。

ですから、更正の請求をして耐用年数を誤って計算をしていた減価償却費を訂正することになります。

そして、過去の申告分を訂正したあとは、その後については正しい耐用年数で減価償却を行うことができます。

なお、更正の請求ができるのは、法定申告期限から5年以内が限度になります。

中古の資産の場合

中古で取得した資産については、下記で規定されているとおり、「見積法」又は「簡便法」によって耐用年数を決めることが認められています。

そして、この規定を利用して耐用年数を決められるのは、その中古資産を取得した事業年度に限ることになっています。

中古資産についての省令第3条第1項第1号に規定する方法(以下「見積法」という。)又は同項第2号に規定する方法(以下「簡便法」という。)による耐用年数の算定は、その事業の用に供した事業年度においてすることができるのであるから当該事業年度においてその算定をしなかったときは、その後の事業年度(その事業年度が連結事業年度に該当する場合には、当該連結事業年度)においてはその算定をすることができないことに留意する。

引用元:国税庁HP「第5節中古資産の耐用年数(中古資産の耐用年数の見積法及び簡便法)」より

ですから、中古資産を取得したときに、見積耐用年数を選択せずに、法定耐用年数で計算をしていたときは、その後において見積耐用年数への訂正ができないことになっています。

中古資産を取得したときに、見積耐用年数を選択していれば、短い期間で償却ができたのが、法定耐用年数を選択したことにより、償却期間が長くなってしまったということです。

しかし、法定耐用年数で計算したのは、計算方法を誤ったのではなく、見積耐用年数を選択しなかったと考えるため、あとになって更正の請求をすることはできません。

減価償却を忘れた場合

減価償却の耐用年数の誤りとは話がかわりますが、もし過去の確定申告で減価償却をするのを忘れていたのが見つかった場合は、どうすればいいのでしょうか?

個人事業の場合には、前年に忘れてしまった減価償却費を、今年の確定申告で必要経費にすることはできません。

減価償却が強制償却のため、減価償却費を繰り越して必要経費することはできないことになっています。

したがって、過去の申告分については、更正の請求をして税金を還付してもらうことになります。

更正の請求ができるのは、法定申告期限から5年以内なので、それを過ぎてしまうと必要経費にできないまま、未償却残高だけを正しく訂正しなければなりません。

フリーランスや個人事業主が、減価償却の耐用年数を間違えたときの処理についてまとめてみました。

減価償却は間違いやすい項目なので、確定申告に取り掛かる際に、前年の処理に間違いがないか確認しておくといいでしょう。

編集後記

昨日は、確定申告の電話相談へ。スマホによる確定申告に関する問い合わせが増えてきました。