新型コロナウイルス感染症の影響により、個人事業者の事業所得に赤字が生じた場合の取り扱いについて、国税庁からFAQが公開されています。

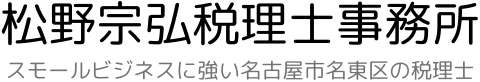

これによると、白色申告でも「事業用資産に生じた災害による損失等」であれば、純損失の繰越控除が適用できます。

ここでは、新型コロナの影響を受けた場合における、白色申告の純損失の繰越控除について解説します。

青色申告の純損失の繰越控除

個人事業者が青色申告をする場合の特典として、「純損失の繰越控除」というのがあります。

純損失の繰越控除とは、事業所得などが赤字となった場合において、損益通算をしてもなお控除しきれない金額が生じたときには、その損失額を翌年以後3年間にわたって繰り越して、各年分の所得金額から控除できるものです。

たとえば、開業1年目が100万円の赤字で、2年目が200万円の利益で黒字だとします。

1年目は100万円の赤字として確定申告すれば、その赤字を翌年以後に繰り越せます。

そして、2年目の確定申告では、利益の200万円から前年から繰り越した赤字の100万円を控除して、残りの100万円を利益として申告ができます。

このように純損失の繰越控除を適用すると、将来の税負担を軽減することができます。

白色申告の純損失の繰越控除

純損失の繰越控除は、青色申告の特典であり、白色申告の場合は、原則として損失を繰り越すことができません。

しかし、新型コロナウイルス感染症の影響により、白色申告者の事業所得などが赤字となった場合には、純損失の金額のうち「事業用資産に生じた災害による損失等」については、その損失額を翌年以後3年間にわたって繰り越して、各年分の所得金額から控除することができます。

なお、「事業用資産に生じた災害による損失等」とは、棚卸資産や事業用の固定資産などに生じた災害による損失で、その災害に関連するやむを得ない支出などを含むものです。

事業用資産に生じた災害による損失等の取り扱い例

新型コロナウイルス感染症に関連した「事業用資産に生じた災害による損失等」については、具体的には次のような取り扱いになります。

災害により生じた損失等に該当するもの(翌年以後に繰り越される損失等)

- 飲食業者等の食材(棚卸資産)の廃棄損

- 感染者が確認されたことにより廃棄処分した器具備品等の除却損

- 施設や備品などを消毒するために支出した費用

- 感染発生の防止のため、配備するマスク、消毒液、空気洗浄機等の購入費用

- イベント等の中止により、廃棄せざるを得なくなった商品等の廃棄損

災害により生じた損失等に該当しないもの

- 客足が減少したことによる売上げ減少額

- 休業期間中に支払う人件費

- イベント等の中止により支払うキャンセル料、会場借上料、備品レンタル料

事業用資産に関連する費用は、純損失の繰越控除の対象になりますが、人件費については対象となりません。

青色申告の承認申請書を提出

青色申告は白色申告に比べて、いくつかの税務上の特典を受けることができます。

「事業を始めたばかり」という理由で、青色申告の申請をしていない方とお会いすることがありますが、白色申告でも帳簿づけの義務はあるため、税務上の特典がない白色申告を選択するメリットはほぼありません。

青色申告の申請書は、あとから提出しようとすると忘れやすいので、開業届と一緒に提出するのがおすすめです。

今年は、新型コロナの影響で申請書等の提出期限について柔軟に対応してくれるため、税務署に相談してみたら、いまからでも受け付けてもらえるかもしれません。

白色申告のままの方は、忘れないうちに青色申告の申請はしておいた方がいいでしょう。

フリーランスになって青色申告を選択すれば、多くの税務上の特典を受けることができます。青色申告で受けられるメリットについて、詳しく確認してみましょう。 青色申告制度青色申告とは、日々の取引を一定の帳簿につけ、[…]

新型コロナの影響を受けた場合における、白色申告の純損失の繰越控除についてまとめてみました。

白色申告の場合には、純損失の繰越控除の対象となる損失が限定されるため、適切に判断する必要があります。

この規定を適用するにあたって判断に迷うことがあれば、専門家に相談してみるといいでしょう。

編集後記

昨日は、ネットで調べものをしながら資料作成を。夕方から1時間ほどランニングをして、これで月間走行距離が150㎞を超えました。