白色申告の個人事業主が、事業を手伝ってくれる家族に給与を支払うことがあります。

この家族への給与は、経費にすることができませんが、白色申告には「事業専従者控除」という制度があります。

ここでは、白色申告の事業専従者控除を受けるための要件について解説します。

白色申告の事業専従者控除

フリーランスや個人事業主が、家族に事業を手伝ってもらい、その家族に給与を払ったとしても原則は経費にすることができません。

ただし、白色申告者の場合は、支払った給与の金額に関係なく、一定額を給与とみなしてもらえる「事業専従者控除」という制度があります。

事業専従者控除を受けるための要件

事業専従者控除は、次のすべての要件を満たす事業専従者がいる場合に適用を受けることができます。

- 白色申告者と生計を一にする配偶者その他の親族であること

- その年の12月31日現在で年齢が15歳以上であること

- その年を通じて6月を超える期間、その白色申告者の営む事業に専ら従事していること

また、事業専従者控除の適用を受けるのに、税務署への事前の届出は必要ありませんが、確定申告書や収支内訳書にこの控除を受ける旨やその金額などの必要事項を記載する必要があります。

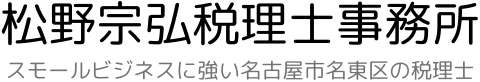

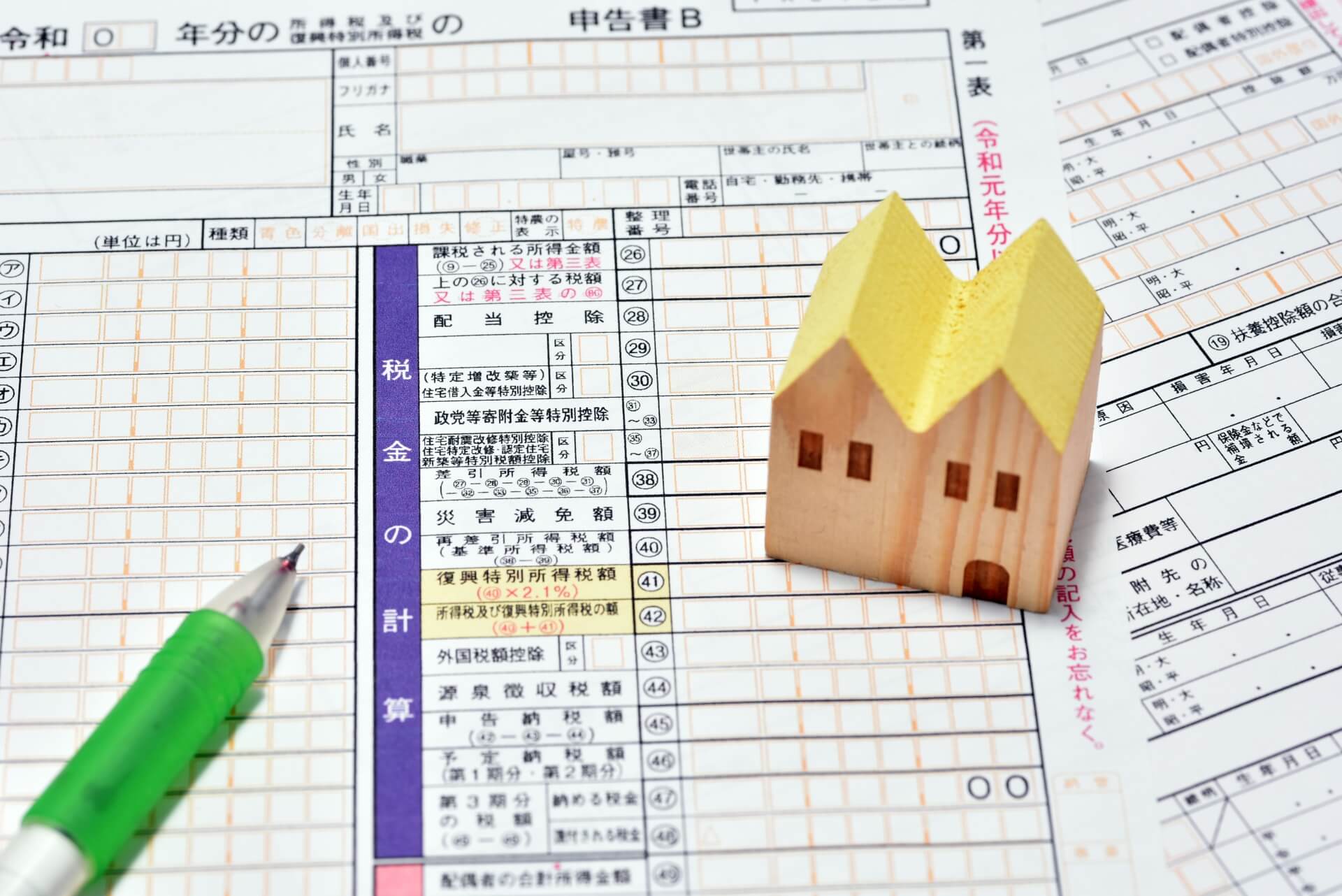

【確定申告書Bの第1表】

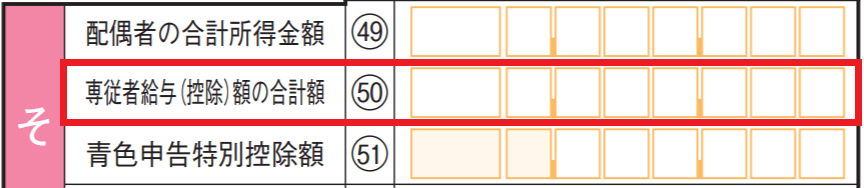

【確定申告書Bの第2表】

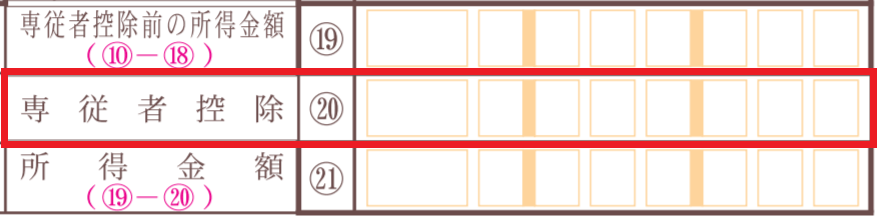

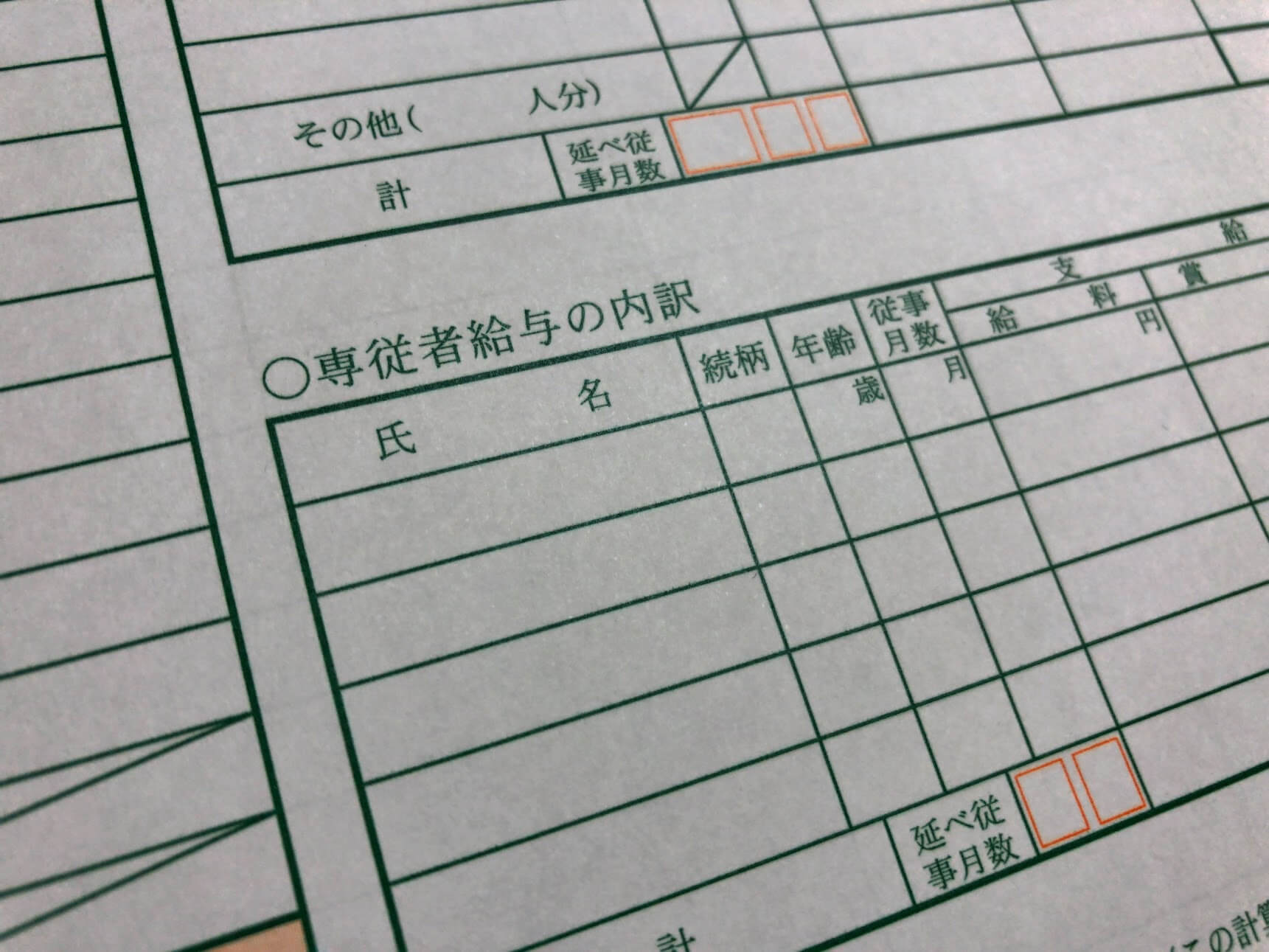

【収支内訳書の1枚目】

事業専従者控除の計算

事業専従者控除額の対象となるのは、次の金額のうちどちらか低い金額になります。

- 事業専従者が事業主の配偶者であれば86万円、配偶者でなければ専従者一人につき50万

- 事業所得等の金額 ÷(専従者の数 +1)

たとえば、事業所得が300万円で専従者が配偶者のみの場合は、次のような計算になります。

300万円 ÷(1+1)= 150万円 > 86万円

計算により求めた金額150万円が、専従者が配偶者の場合の86万円を超えているため、事業専従者控除額は86万円となります。

このように、白色申告の事業専従者控除では、専従者に多く給与を支払っても、一定額しか控除を受けることができません。

一方、青色申告の青色申告専従者給与は、支給額の全額が経費となるため、専従者に多く給与を支払うのなら青色申告の方がメリットがあります。

事業専従者控除は6か月以上の従事が要件

事業専従者控除の適用を受けるには、事業専従者が6か月を超えて、その白色申告者の営む事業に従事していることが要件になります。

よって、7月1日以降に開業したときは、事業の従事期間が6か月を超えないため、事業専従者控除を受けることはできません。

開業初年度は、この6か月以上の従事期間の要件を忘れやすいので、事業専従者控除を適用するときは注意が必要です。

ちなみに、青色申告の青色申告専従者給与は、事業に従事することができる期間の2分の1を超える期間が要件になります。

ですから、7月1日以降に開業したとしても、従事期間が開業日から年末までの期間の2分の1を超えていれば適用が受けられます。

ここでは、白色申告の事業専従者控除を受けるための要件について解説してみました。

白色申告の事業専従者控除を適用したときは、青色申告専従者給与と同様に、配偶者控除や扶養控除の適用はできなくなります。

また、事業専従者控除として申告した金額は、専従者にとっては給与収入となることを忘れないようにしましょう。

開業したばかりの個人事業主やフリーランスの方から、白色申告の帳簿づけについて相談を受けることがあります。青色申告は難しそうなので、まずは白色申告の帳簿づけを学びたいという内容がほとんどです。ここでは、エクセルや手書きでできる白色申告[…]

フリーランスや個人事業主が、事業を手伝ってくれる家族に給与を支払うことがあります。青色申告では、家族へ支払った給与について、一定の要件を満たせば必要経費になります。ここでは、青色事業専従者給与の適用を受けるための要件などについて説明[…]

編集後記

週末は、セミナー開催と新規の問い合わせ対応を。10月になってから確定申告の相談をちょくちょく受けるようになりました。