フリーランスの確定申告は、白色申告と青色申告の2つの方法があります。

白色申告と青色申告では何が違うのか、このあとに詳しく確認してみましょう。

白色申告

フリーランスになって青色申告の申請をしなければ、自動的に白色申告の扱いとなります。

したがって、青色申告を知らなかったり、うっかり申請書の提出を忘れてしまったときは、白色申告になってしまいます。

白色申告は、なんとなく簡単といったイメージがありますが、実際のところはどうでしょうか?

白色申告は、青色申告に比べて帳簿づけや確定申告が簡単で、事前申請が必要ないという手軽さはあります。

帳簿づけは、一つ一つの取引ではなく、日々の合計金額だけを記載するなど、簡易な方法が認められています。

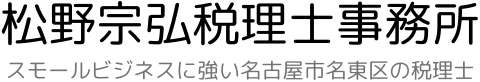

また、確定申告では、収支内訳書に売上や経費などを記入しますが、青色申告決算書より記入する項目は少なく済みます。

しかし、白色申告が手軽といっても帳簿づけと帳簿保存の義務があるため、税務上の特典がない白色申告を選択するメリットはほぼありません。

| 白色申告 | 青色申告 | |

| 事前申請 | なし | 必要 |

| 帳簿づけ | 簡易簿記 | 簡易簿記又は複式簿記 |

| 保存義務 | あり | あり |

| 税務特典 | なし | あり |

白色申告にメリットがなくても、青色申告の申請を忘れたり、所得が少ないという理由で、白色申告を選択する方もいます。

白色申告でも適用できる制度がありますので確認しておきましょう。

事業専従者控除

白色申告では、専従者への給与は経費にはなりませんが、「事業専従者控除」として確定申告で控除できます。

・事業専従者が、配偶者なら86万円、配偶者以外なら専従者1人につき50万円

・事業所得などの金額÷(専従者の人数+1)が限度

事業専従者控除は、事前の申請がなくても、確定申告に控除額を記入するだけで適用が受けられます。

ただし、控除を受けた金額は、事業専従者の給与収入という扱いになります。

したがって、配偶者控除や扶養控除が受けられなくなるため、制度を利用する場合は、どちらが得かを検討した方がいいでしょう。

一括償却資産

白色申告でも20万円未満の資産であれば、早期に償却することができます。

まず、取得価額が10万円未満の資産については、一括でその年の経費になります。

そして、10万円以上20万円未満のものは、「一括償却資産」として3年間で均等に償却します。

パソコンなどがこの条件に該当することが多いので、一括償却資産の制度を活用して、資産の費用化を早めましょう。

白色申告のリスクは「推計課税」

白色申告を続ける場合のリスクとして考えられるのが、「推計課税」の適用です。

「推計課税」とは、売上や経費の詳細が分からない場合に、同一業種、同一事業などから規模が近い事業者を選んで、それをもとに売上や所得を間接的に推計して課税をするものです。

推計課税は、税務調査で税金を計算するための帳簿や領収書などの書類が適切にそろっていない場合に適用されます。

原則、青色申告では推計課税は適用されないので、こういったリスクを考えても青色申告を選択した方がいいでしょう。

青色申告

青色申告は、事業所得、不動産所得、山林所得についてのみ選択できる申告制度です。

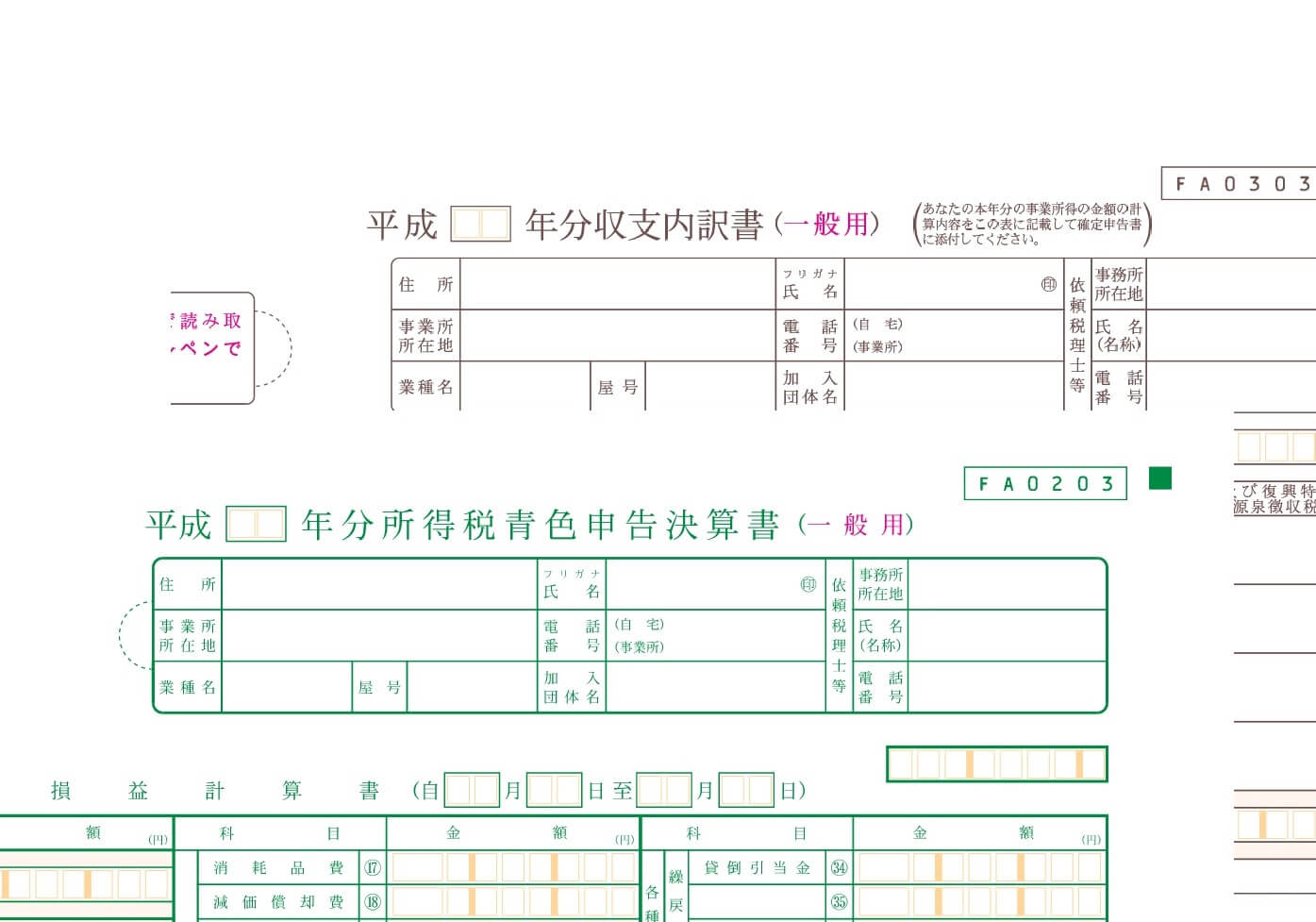

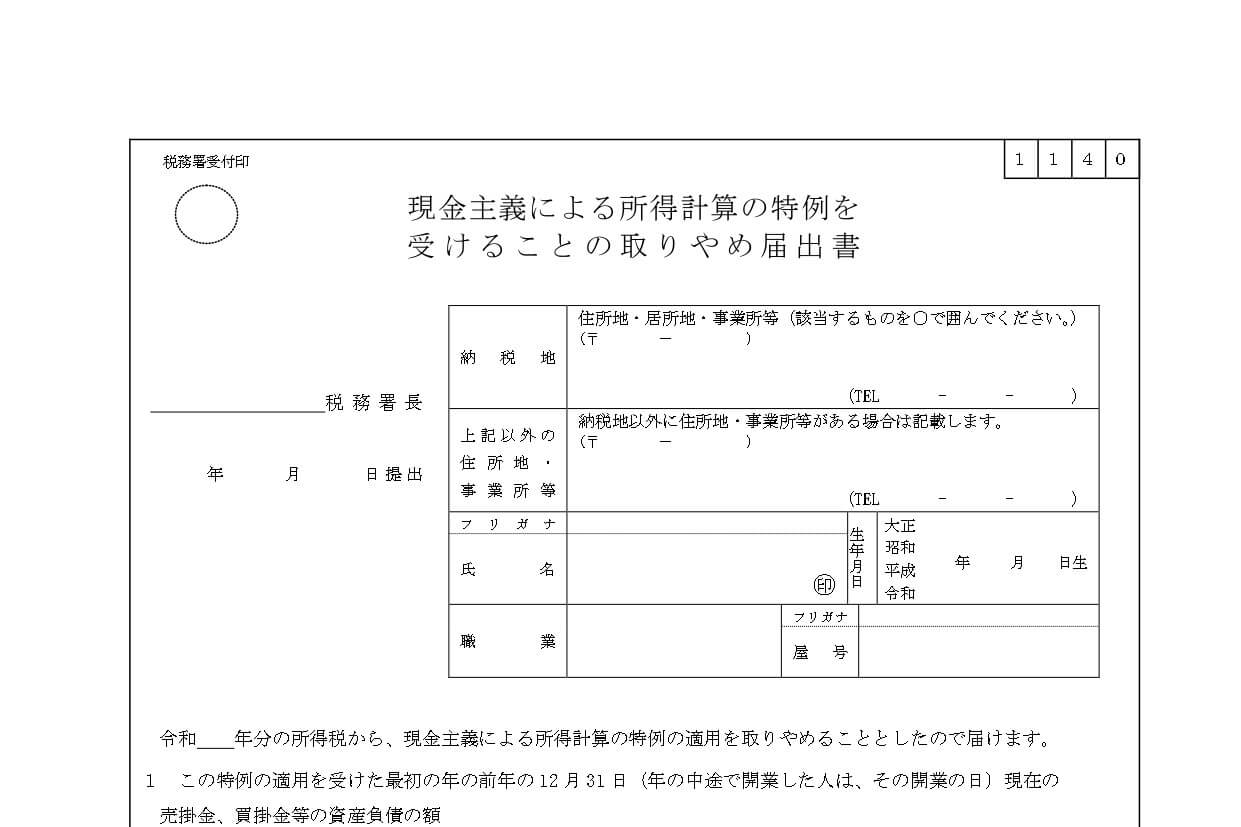

そして、青色申告の適用を受けるには、「青色申告承認申請書」を税務署に提出して承認を受けなければなりません。

フリーランスとして事業を始めたら、まずは税務署に開業届を提出します。そして、開業届と一緒に提出する大切な書類が、「所得税の青色申告承認申請書」です。 所得税の青色申告承認申請書青色申告とは、毎日の取引を一定[…]

申請書の提出期限は、青色申告をしようとする年の3月15日まで(その年の1月16日以後、新たに事業を開始した場合には、その事業開始等の日から2月以内。)と定められています。

したがって、申請書は事業を始めてから原則2か月以内に提出しなければなりません。

もし、提出期限までに申請していない場合は、その年は青色申告を選択できません。

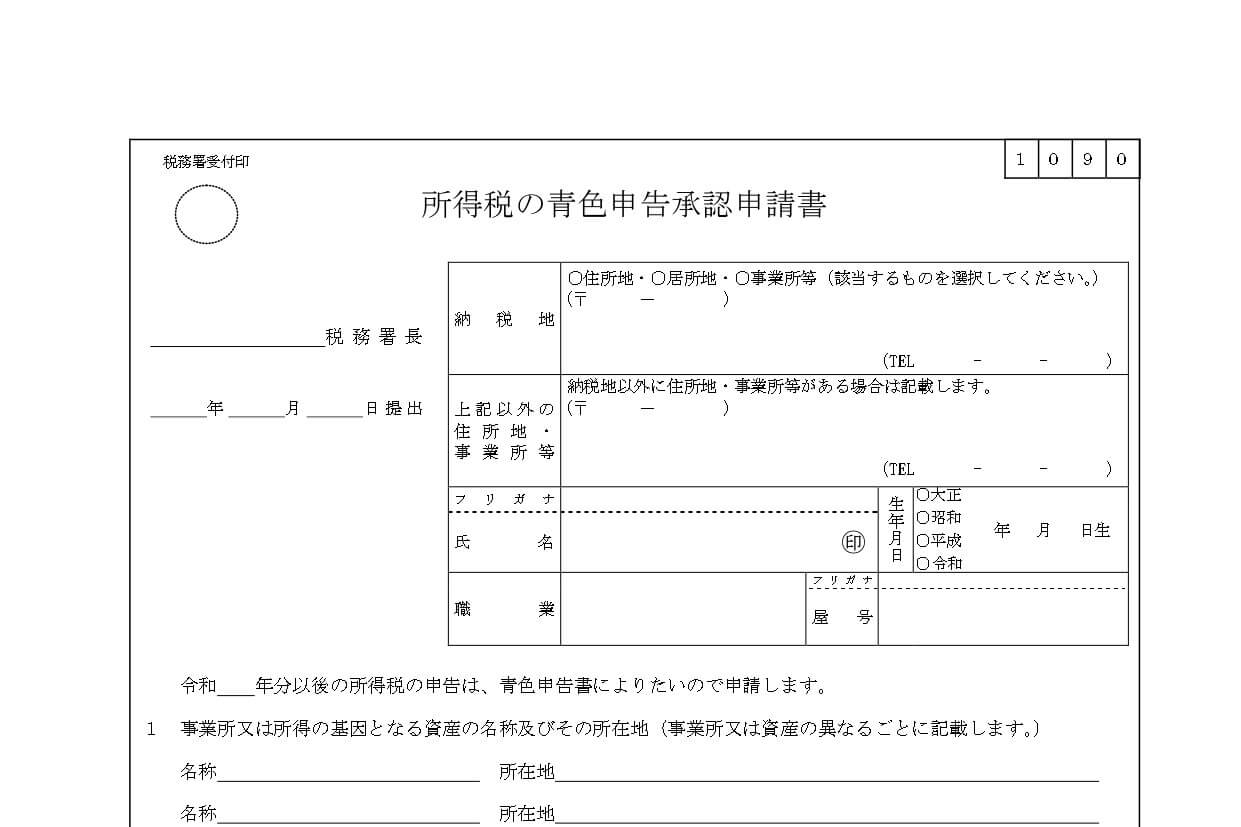

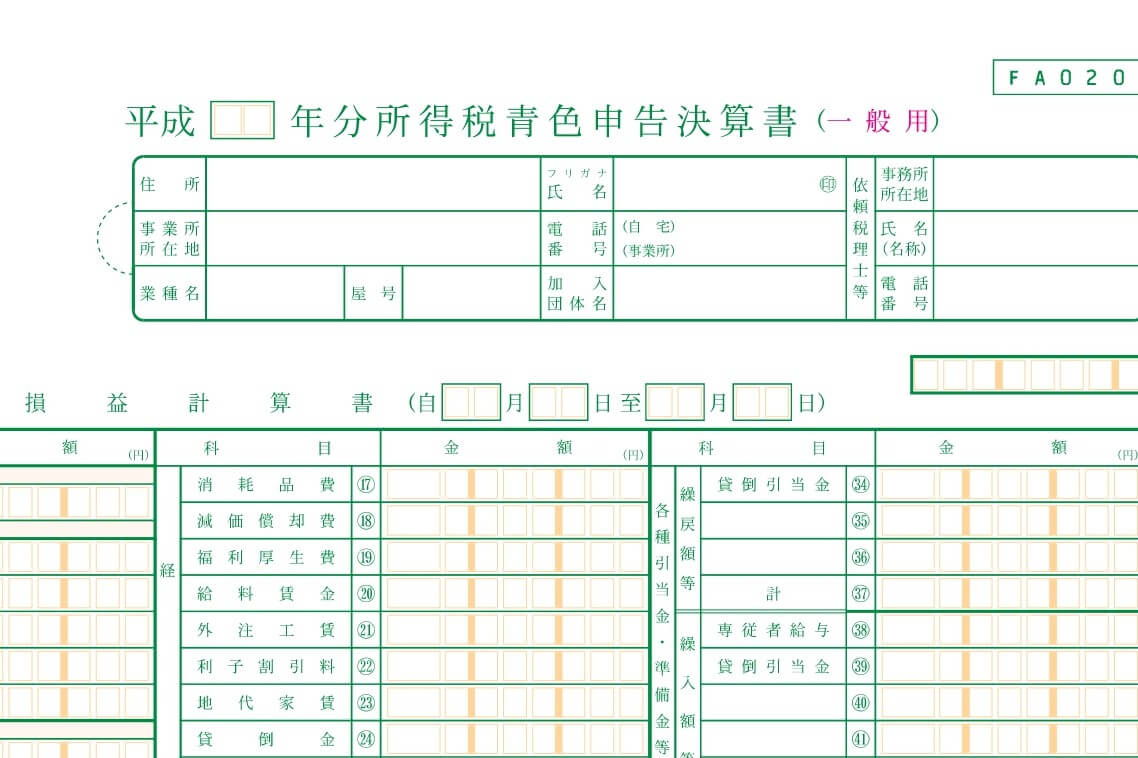

青色申告は、白色申告に比べて帳簿つけや確定申告が難しくなりますが、様々な税金面でのメリットがあります。

・青色申告特別控除(65万円又は10万円)

・青色事業専従者給与

・純損失の繰越控除・繰戻還付

・少額減価償却資産の特例

・家事関連費

・貸倒引当金の繰入

・特別償却・税額控除

それぞれの特典の詳しい内容は、次の記事で説明しています。

フリーランスになって青色申告を選択すれば、多くの税務上の特典を受けることができます。青色申告で受けられるメリットについて、詳しく確認してみましょう。 青色申告制度青色申告とは、日々の取引を一定の帳簿につけ、[…]

特に、「青色申告特別控除」はお金を使わずに、最大65万円の控除が受けられるため、大きな節税効果を得られます。

このように青色申告を選択するメリットは多いため、フリーランスが事業を始めるなら青色申告をおすすめします。

ちなみに、青色申告の承認を受けたら、絶対に青色申告をしないといけないわけでははありません。

そのため、一定の帳簿をつけることが面倒だからという理由で、白色申告をすることも可能です。

しかし、いまは会計ソフトなどを活用すれば、帳簿づけの手間もかなり削減できます。

フリーランスであれば、青色申告を選択して自分で確定申告ができるようになることを目指しましょう。

開業したばかり又は開業を目指すフリーランス・個人事業主の方が、青色による確定申告の始め方を学ぶ講座です。 事業を始めたけど、「日々の帳簿づけはどうするの?」「確定申告は何をするの?」と不[…]

編集後記

昨日、消費税増税に関するセミナーで、レジメーカーの方が「軽減税率対策補助金向けのレジ販売を8月末で締め切ります」と話していました。レジの申し込みが殺到していて、9月末までの設置保証ができないそうです。いまは補助金対象のレジが在庫切れで入手が困難になっているため、これから補助金の利用を考えている方は、申請が間に合わない可能性が高そうです。